La crise derrière la crise.

Pendant que le monde entier se focalise sur la crise sanitaire, une autre se concrétise alors qu'elle couvait bien avant l'émergence du Covid 19 : la crise du système financier mondial.

Pour ceux qui nourrissent une aversion viscérale contre l'édifice de la Grande Finance et son système, la crise sanitaire actuelle n'a pas seulement le désavantage intrinsèque et mortifère à toute pandémie - l'accumulation des victimes - mais aussi le désavantage de dresser malheureusement un écran opportun devant les défaillances patentes du système financier.

Opportun car le système était bien avant décembre 2019 en profond déséquilibre et il est regrettable que la pandémie puisse fournir à bon compte une "bonne excuse" aux tenants du système financier pour se défausser sur elle.

Ce qui a toujours avantagé la Maison Finance est l'apparente complexité de sa structure. La dissimulation (secret bancaire), les mensonges (conflits d'intérêts), l'opacité (prête-noms, trusts et sociétés écran), les caches pirates (paradis fiscaux), les réseaux d'influence (corruption généralisée) sont autant d'artifices qui lui permettent de prospérer en toute impunité.

Mais aujourd'hui l'escroquerie mondiale ne peut plus être occultée. Trop d'aberrations flagrantes entrent en dissonance avec le sens commun et les populations finissent par percer à jour le funeste dessein des banksters.

Héroïques et talentueux parfois sont ceux qui ont tenté de dénoncer cette escroquerie mondialisée. La crise actuelle a l'immense avantage de la mettre à jour. Les banksters sont aux abois et font actuellement de nombreuses erreurs. Puisque, par le passé, les doctes exégèses critiques du système financier n'ont pas convaincu suffisamment de monde, dénoncer les erreurs actuelles permettront peut-être de convaincre un peu plus largement ceux qui semblent avoir entamé une prise de conscience salutaire et beaucoup d'autres... espérons-le.

La Maison Finance chute, il est temps de regarder comment ses murs s'écroulent.

Par où commencer ?

Soumettons d'abord une information édifiante : La FED vient de valider, dimanche 22 mars 2020, le doublement pur et simple de la masse monétaire en circulation aux Etats Unis.

| Ce 22 mars 2020, Steven Mnuchin a annoncé un plan de relance provisoire de l'économie américaine. |

|

Ce plan consiste en une gigantesque injection de liquidités à hauteur de 4 000 Mrds de $ ainsi qu'une dotation moyenne de 3 000 $ par famille de 4 personnes et des aides au chômeurs. Pour situer ce que représentent 4 000 Mrds de $, concevons sans autre détour que cela représente purement et simplement l'équivalent du doublement de la masse monétaire US. |

|

|

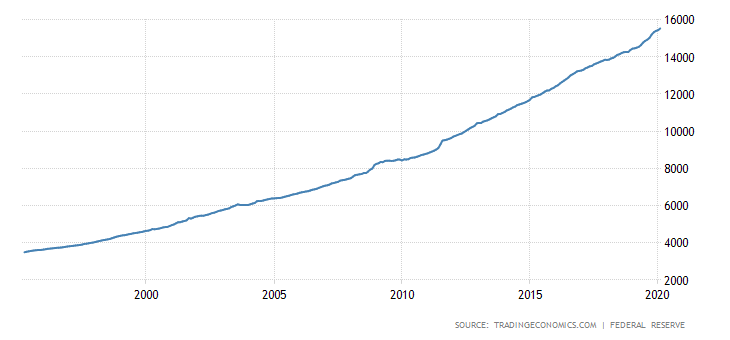

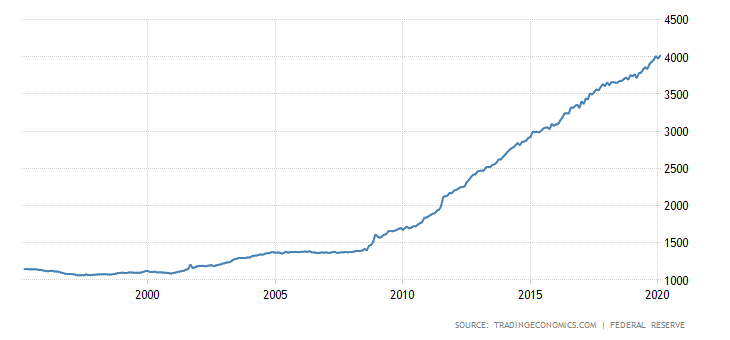

Voici le graphique de l'évolution de la masse monétaire M1 US. La masse monétaire M1 correspond aux pièces et billets et à valoir dans les comptes courants. N'y figurent pas les dépôts sur livrets et les crédits à court terme (M2 - M1), ni les dépôts à long terme (plus de 2 ans) (M3 - M2) |

|

Cette masse monétaire, en perpétuel hausse depuis 2008, a atteint les 4 000 Mrds de $ en 2020. Mais rien n'indique que les 4 000 Mrds de $ supplémentaires alimenteront cette courbe. Rien n'est moins sûr.

Le plan de relance provisoire de mars 2020 n'est autre qu'un énième plan d'assouplissement quantitatif (QE - Quantitative Easing), plans pratiqués depuis la crise de 2008 par toutes les banques centrales de par le monde. En Australie, en Nouvelle-Zélande, aux Philippines, en Corée, en Chine, en Inde,... tous génèrent des plans colossaux d'injection monétaire.

Ces injections massives de valeurs monétaires sont d'un montant littéralement sidéral. Pour exemple :

| QE1 US | de 2008 et achevé mi-2009 | 1 750 Mrds de $ |

| QE2 US | de novembre 2010 à juin 2011 | 600 Mrds de $ |

| QE3 US | de 2012 à octobre 2014 | 2 500 Mrds de $ |

| QE4 US | mars 2020 | 4 000 Mrds de $ |

| FED | en 12 ans | 6 850 Mrds de $ |

| Banque d’Angleterre | de 2009 à 2012 | 740 Mrds de livres |

| QE1 UE |

de mars 2015 à décembre 2018 | 2 600 Mrds d'€ |

| QE2 UE | de novembre 2019 à Fevrier 2020 |

80 Mrds d'€ |

| QE3 UE | mars 2020 | 1 000 Mrds d'€ |

| BCE | en 6 ans | 3 680 Mrds d'€ |

A savoir que le Japon depuis 2001 s'est adonné en premier à ces assouplissements quantitatifs à coup de centaines de milliers de Milliards de yen. (000 000 000 000 000 000 de yens)

Chiffres en perpétuelle évolution qui ne relatent que les programmes de QE sans tenir compte des rachats massifs de produits financiers (pourris) aux banques privées effectués en parallèle.

Mais où va cet argent ?

Alors que l’orthodoxie budgétaire confine théoriquement les banques centrales a un rôle de régulateurs de taux interbancaires laissant la création monétaire aux banques privées (les banques centrales ne font qu’imprimer la monnaie, alors que l’activité des banques privées commande/ordonne la création monétaire), le système s’est tellement fourvoyé en générant produits dérivés, Credit Default Swap (CDS), titrisations de dettes et de risques sur les dettes, paris à la baisse ou à la hausse, agrégation d'indices (ETF), stocks buy back, taux négatifs, … qu’il est devenu incapable de survivre sans solliciter les banques centrales qui n’ont d’autre choix, pour maintenir ce marché vérolé, que de racheter tout et n’importe quoi de ces valeurs virtuelles qui n’ont plus aucun rapport avec l’économie réelle.

De plus le marché est tel que les banques ne se font absolument plus confiance entre elles et doivent s'en remettre aux banques centrales pour organiser ce qu'on appelle le marché du REPO (marché interbancaire - compensations quotidiennes des comptes débiteurs indispensables pour éviter le dépôt de bilan de l'institution concernée) - qui a pourtant pris quasiment plus d'importance que le marché boursier secondaire (les actions) -.

C'est en septembre 2019 que 3 indicateurs ont révélé l'inflexion "fatale"

L'inversion de la courbe des taux

En septembre 2019, les rendements à court terme (2 ans) sont devenus plus importants que les rendements à moyen-long terme (10-30 ans). On peut traduire ce phénomène par : le futur (lointain) est plus "sûr" que le présent.

Cette configuration de cet indicateur présage en général une récession.

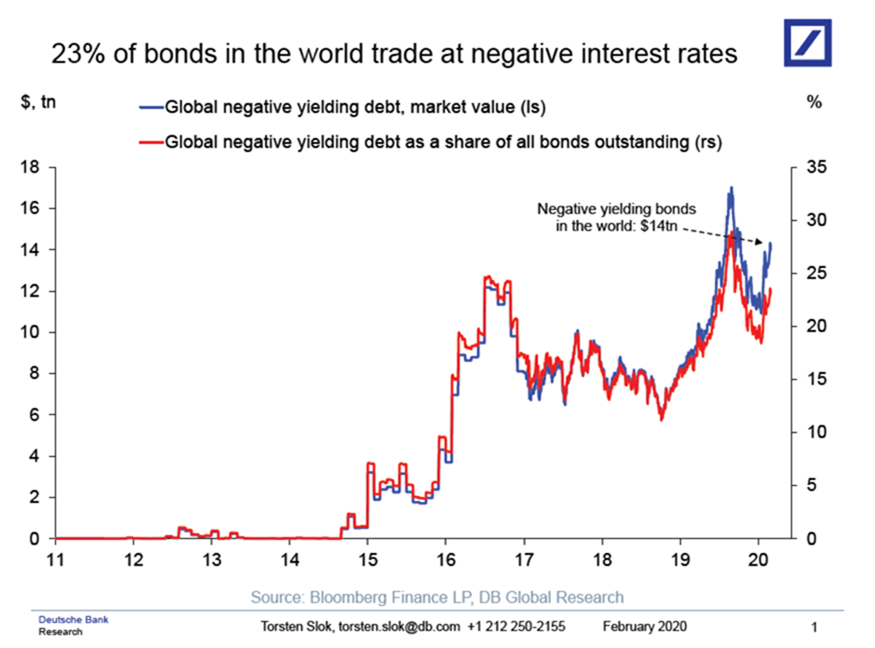

La généralisation des taux négatifs

Si les taux négatifs sont apparus pour la première fois vers 2016 en Europe du Nord et plus tôt au Japon, ils se sont répandus tel un virus dans toutes les économies (des taux négatifs sont apparus aux US pour la première fois ce 26 mars 2020 !!). A la mi 2019, la somme des emprunts émis sous un régime de taux négatifs s'élevaient au niveau mondial à 17 000 milliards de dollars.

Non seulement les taux à long terme sont plus élevés (les intérêts sont plus coûteux) mais les taux à court terme (2 ans) font que l'argent emprunté "rapporte". Par exemple, à un créancier qui vous aura prêté 100 € à -1% sur un an, vous n'aurez à rembourser que 99 € à échéance.

Le fait que des investisseurs acceptent de prêter à taux négatif en dit long sur le désarroi du système. Ceux-là tablent sur une dépréciation plus importante encore à l'avenir et préfèrent perdre un peu aujourd'hui pour ne pas perdre bien plus encore plus tard.

La perte de contrôle des banques centrales sur le marché interbancaire (REPO)

Un des pouvoirs des banques centrales (le seul essentiel) est d'imposer aux banques privées le taux de change de leurs transactions. De ce taux de change interbancaire résulte le taux (un autre taux) des prêts en vigueur dans l'économie réelle. En intervenant sur le REPO, elles peuvent influer à la baisse ou à la hausse sur ce taux. Actuellement, pour influer à la baisse, plus elles rachètent, plus les valeurs sur le marché baissent... en théorie. Son objectif étant de contenir une inflation galopante dès lors qu'une hausse des taux se répercuterait dans l'économie réelle par une hausse tout aussi galopante des prix.

En effet, depuis septembre 2019, les banques centrales ont beau proposer des rachats à coup de dizaines et de centaines de milliards de $ ou d'€ par jour, les taux interbancaires ne baissent pas et restent au-dessus de leur cible (target). Explication : la mise à disposition par les banques centrales "d'argent frais" (rachats débridé de collatéraux - collatéraux : contre-valeurs-dettes détenues par les banques privées) ne suffit pas à couvrir la totalité des transactions du marché ; malgré ces centaines de milliards quotidiens, il persiste beaucoup d'autres ardoises qui se résolvent à des taux bien plus élevés.

Au final, la résultante moyenne des taux auxquels se font ces échanges reste largement plus élevée que le taux "ciblé" par les banques centrales. Par exemple, depuis fin 2019, la FED cible un taux autour de 1 % mais régulièrement le taux résultant de toutes les opérations sur le REPO s'élève à 2 % et plus.

Voici le lien vers les pages où sont répertoriées les activités du REPO. Les chiffres s'affichent en Mrds de $ ($B). Chaque paragraphe affichent la période de créance (1 jour à 2 semaines - période à laquelle le remboursement est dû). Les 2 premières colonnes sont les milliards mis à disposition des banques et le tirage qu'elles effectuent. En général toute la somme proposée par la FED est consommée - telle un essaim de sauterelles s'abattant sur un champ de céréales, il ne reste jamais rien.

En bas de page, le lien pour affiner les recherches par dates.

Cette perte de contrôle sur les taux par les banques centrales illustre un phénomène rare, décrit par Keynes, nommé la "trappe à liquidités".

Où va donc cet argent ?

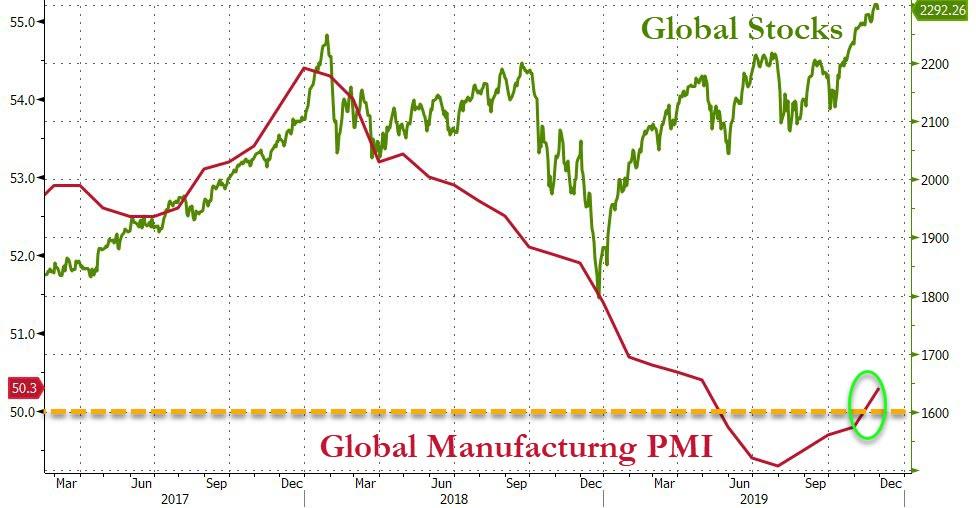

Les graphs suivant l'expliquent très bien. Ils illustrent la décorrélation entre les marchés boursiers et l'économie réelle

|

Marché boursier US (S&P 500) / |

Marché boursier US (S&P 500) / |

|

Marché boursier mondial (bleu) / |

Marché boursier mondial (vert) / |

Ainsi les sommes colossales des injections monétaires (QE) ne sont absolument pas orientées vers les entreprises mais ne servent qu'à soutenir les marchés boursiers. Le graph suivant montre à quel point les marchés boursiers se gavent tandis que les profits des entreprises ne cessent de s'affaisser.

Les entreprises Zombies

Une statistique circule qui indique que 52 % des entreprises US sont de fait « zombies », mortes vivantes.

Qu'est-ce qu'une entreprise zombie ?

A l'heure où les taux sont extrêmement bas (même négatifs), il est plus rentable de capter l'argent "gratuit" des QE en empruntant et de racheter ses propres actions. Cela s'appelle le "stock buy back". Ainsi le cours des actions rachetées (auto-rachetées) s'envole artificiellement, indépendamment de l'activité réelle de l'entreprise (création de richesse). Et à la fin - s'il y a une fin - les dirigeants actionnaires nantis de stock options peuvent tout simplement quitter le navire en revendant leurs actions (mal acquises - mal côtées) et se faire des fortunes colossales (des couilles en or). C'est une escroquerie institutionnalisée par le système.

Et cela ne concerne pas que des petites entreprises. Tesla, Ford, Boeing, etc... sont dans la boucle.

Par exemple Ford vient d'être noté "junk" (poubelle) par les agences de notation US (Mars 2020). Mais aucun souci, l'Etat (et le contribuable US) épongera les dettes.

Un article du 2 décembre 2019 d'un site américain The Most Important News.com (TMIN) sur la bulle des dettes des entreprises aux Etats Unis qui titre : "47% du PIB - C'est certainement la bulle de dette des entreprises la plus effrayante de l'histoire des États-Unis"

On a vu comment les chefs d'entreprises boursicoteurs spéculateurs avec la complicité des opérateurs de marché (banques, assurances, fonds de placements, hedge funds, ...) viennent butiner l'argent des banques centrales (argent qu'elles veulent bien leur donner) sans qu'il ne se retrouve dans l'économie réelle, mais les Etats ne sont pas les derniers à mettre la main dans le pot de confiture.

Les Etats Zombies

L'ambiance n'est guère plus florissante du côté des Etats qui agissent de la même façon.

Pour emprunter, depuis des années, les Etats émettent des obligations (sémantiquement : "je m'engage à m'obliger à payer à échéance ceux qui achètent mes emprunts"). Les obligations sont en fait des emprunts d'Etat.

Comme un Etat n'est pas censé faire faillite, les obligations sont un produit très prisé des investisseurs. Mais plus les taux sont bas, plus les Etats sont amenés à émettre ces contrats pour se financer ET payer leur dette. Les taux négatifs ne font qu'amplifier la spirale.

Avant de parler des dettes des Etats - et implicitement accabler, en première intention, la gestion des gouvernants - il faut renvoyer au mécanisme même du système monétaire qui assimile intrinsèquement l'argent à de la dette. On parle d'argent-dette. Ce système est construit autour d'un trou béant qui ne peut que s'écrouler sur lui-même puisque que toute la création monétaire n'est que de la création de dette. Ainsi, en validant - comme l'ont fait tous les dirigeants de la planète dans les années 70 - et plus tôt encore les anglo-saxons - ce système est voué à une implosion qui justement se concrétise aujourd'hui.

Inutile de multiplier les graphiques, les courbes et les statistiques pour convaincre que les Etats sont dans une situation d'extrême endettement. Le système est basé sur une circulation d'argent assujettie à chaque transaction au versement d'intérêts, ce qui provoque une réaction en chaîne qui assèche les réservoirs de production au profit, par un processus d'aspiration, des institutions financières créancières (banques, fonds d'investissement, assurances, ...). La France, par exemple, a versé depuis les années 70, environ les 4/5èmes de sa dette de 2 400 Mrds d'€ alors qu'elle ne parvient pas à rembourser le "principal" (comme lorsque pour régler l'emprunt d'une maison, vous versez d'abord les intérêts avant de progressivement rembourser le "principal").

Les banques zombies

Les Etats privés de l'attribut souverain de la création monétaire sont devenus des entités contraintes par ce système de remboursement avec intérêt comme toute autre entité (entreprise ou particulier). Les maîtres du jeu devraient donc être les banques privées pilotant la dite création monétaire confiée en pratique aux banques centrales. Mais ce pouvoir quasi divin leur a brûlé les doigts.

Ivres de ce pouvoir, les banques privées n'ont d'autre objectif que de "faire de l'argent", obnubilées par le profit et vouées à la seule règle qui vaille : la rentabilité. Alors que les théories monétaires étaient basées, jusqu'au milieu des années 70, sur le profit issu de l'optimisation de la création de richesses pour consacrer à "l'ardente nécessité" de croissance, le système financier s'est rendu compte que les marchés boursiers recelaient un potentiel de profit bien plus juteux.

Ainsi les financiers ont créé, multiplié, diffusé des millions de contrats non plus basés sur les performances concrètes des entreprises, non plus basés sur des assurances-risques de premier niveau mais sur des produits abscons valorisant des indices croisant tout et n'importe quoi. Ils ont par exemple transformé en actif des assurances-risques sur la hausse ou la baisse de CDS (qui eux-mêmes sont des assurances-risques), ils ont valorisés des paris à la baisse ou à la hausse d'hypothèques qui elles-mêmes sont censées couvrir un risque, ils ont valorisé le non-remboursement de prêts qu'ils avaient eux-mêmes effectués. CDS, titrisation de dettes, création de packages de paris en tout genre adossés à des taux variables dont les règles de calculs étaient incompréhensibles... autant de produits financiers virtuels qui ont gonflés artificiellement les actifs des institutions financières. Les banques privées non contentes de spéculer sur les actifs tangibles ont spéculé sur les produits virtuels qu'elles créaient elles-mêmes en dehors de toute rationalité.

Jusqu'au moment où aucune d'entre elles ne fasse plus confiance à l'autre (voir plus haut Marché du REPO). Les milliards virtuels accumulés, inscrits indûment à leur actif, n'ont plus de valeur, sauf à faire appel aux banques centrales pour les racheter. Nous revoilà donc de retour au chapitre précédent : les "assouplissements quantitatifs". Pour ne pas tout perdre, les banques se font racheter leurs produits sans valeur par les banques centrales qui n'ont d'autre choix que d'obtempérer sous la menace de faillites bancaires en chaîne... Et comme l'argent de la population est détenu par ces mêmes banques privées via les dépôts, les banques centrales cèdent au chantage - Too Big to fail.

Les banques n'ont plus d'argent, leurs actifs sont pourris mais il ne faut surtout pas que cela se sache ! Alors tout le monde joue un jeu de dupes pour que rien ne change. Et pour l'instant, rien ne change alors que la plupart des banques, ainsi que les fonds de pensions et les institutions financières sont en faillite.

En ce mois de mars 2020, la 4ème banque indienne vient d'être rachetée par la banque publique State Bank of India, les banques libanaises sont techniquement en faillite, l'état de la Deutche Bank défraye depuis plusieurs mois la chronique, les banques italiennes sont dans le rouge et plus généralement les bilans de toutes les banques plongent inexorablement.

Ainsi, renflouées et re-renflouées depuis 2008, gavées de millions de milliards, la "planche à billet" ne comblera apparemment jamais les abysses monétaires qu'elles ont creusé. Les banques privées aussi sont zombifiées.

Les banques centrales zombies

Alors que leur position semble les mettre au-dessus de tout, on voit que les banques centrales, elles aussi, sont entraînées dans cette tourmente qu'elles ne parviennent plus à maîtriser. Incompétence, complicité, conflits d'intérêt, consanguinité (avec la finance)... ?, inutile de tergiverser sur la façon de qualifier leurs déplorables actions, mais force est de constater que leur coupable faiblesse envers le monde financier (banques, casino boursier, spéculateurs, ...) aura fini par mettre à genou cette mécanique soi disant bien huilée, digne pour beaucoup d'une catéchèse infaillible.

En inondant comme elles le font depuis des années, elles détruisent la monnaie par dilution. Plus il y a de monnaie plus elle se déprécie. Ces gens ont fait de grandes études, pourtant ils ignorent les lois fondamentales que des élèves de collèges pourraient comprendre.

La création monétaire est ouverte à grandes vannes, à flot illimité. Nul économie ne peut survivre à un tel tsunami. Le coeur du système, lui aussi est zombifié.

Les marchands sont dans le Temple et il va s'écrouler. Avec ou sans pandémie, le Temple va s'écrouler et le virus fautif n'est pas celui dont on parle

Jean-Charles Aknin

30 mars 2020